企業を買いたい方へ

でのM&A実施に於ける着手金(登録時)は無料です!!

でのM&A実施に於ける着手金(登録時)は無料です!!

何度でも、無料で! 条件に見合う企業が見つかるまで 本サイト上で検索可能です!

『まちる』では、本サイトのメニューに沿ってご登録して頂く事で、全国の売却案件をご希望の条件で一発検索が可能です。

まちるの特徴・メリット・M&Aアドバイザー業務

-

買収希望の方からのお問い合せ・ご相談・会員登録・案件掲載・検索が無料

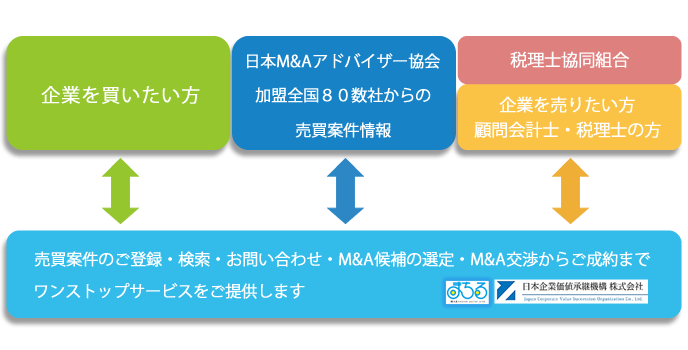

まちるは、企業承継に関わる方たちの『しあわせ』を結び付けるために、事業買収、企業買収等M&Aをお考えの方々からのお問い合せ、ご相談、会員登録、買収希望内容のご登録、売却案件の検索閲覧,お問合せがすべて無料で行えます。

-

会計事務所、税理士からの信頼できる中小企業M&A案件が多い

M&Aを成功させるには、売却企業の正しい情報が必要不可欠です。

事業売却、企業譲渡を希望する顧問先企業のご紹介に関して税理士の先生方が加入されている各地の税理士協同組合様とまちるを運営する日本企業価値承継機構は、業務提携契約を締結しています。 -

中小企業を経営、運営、M&A取得企業を経営、運営等、実務経験者がご対応します

まちるを運営する日本企業価値承継機構は総数12社(中小企業)からなるグループ会社の1社であり、さまざまな業種の中小企業を経営しています。またグループ会社の中には、M&Aにより取得した企業もあり、取得後には計画にそった経営、運営を行い成長をしています。まちるに携わるメンバーは、企業の経営から運営、M&A後の企業経営等のノウハウと経験、知識持つ中小企業の経営者、運営者から構成しています。

-

全国・全業種・すべての事業規模を網羅

まちるを運営する日本企業価値承継機構は、日本全国80社超のM&Aアドバイザーが加盟する一般財団法人日本M&Aアドバイザー協会(JMAA)の正会員として加盟する各社との協業により全国、全業種、全事業規模の企業を網羅し、事業譲渡、企業売却の候補先を探索、ご案内します。

-

M&A候補先の検索選定、交渉からご成約に向けた一連のサービスをご提供します

まちるにご登録をいただいた会員様には、M&A候補先の検索、詳細内容の確認お問合せはもちろん、ご希望に合う候補先の探索、ご案内を無料にて行っています。また、会員様が確定したM&A候補企業との交渉(当社、日本企業価値承機構とファイナンシャルアドバイザリー契約を締結します)からご成約に向けた一連のサービスをご提供します。

売却案件を探すには ご登録がお済みの方はこちらから『ログイン』してください

検索ページから「業種」「事業エリア」「売却価格」で絞り込み検索をして下さい。

検索ページはコチラ

※売却案件に関する詳細内容の閲覧、お問い合せには、まちるへのご登録(無料)が必要です。

ご登録方法

※ご入力された貴社企業情報は守秘義務により、入力者の確認許可なくして公表、明示は致しません。

尚、買収のご希望内容に関しては、買収希望案件として掲示させていただきます。

ご登録からご成約までの流れ

- ①新規ご登録

- 左上部新規登録をクリックして頂き、企業を買いたい方登録フォームへ進むをクリック後、会員規約に同意頂き新規会員登録をお願い致します。

登録フォームに従い入力(必須項目は必ず記入してください)をお願い致します。 - ②運営会社より確認

- ご登録頂いたメールアドレスへ認証メールが送信されます。記載されたURLをクリックして頂くと会員登録完了メールが送信されます。

まちる管理者による利用審査を行います。(審査にはお時間を頂く場合があります)

利用審査の後、利用許可メールを送信します。まちるTOP画面上部ログインよりご登録頂いたメールアドレス・パスワードにて会員専用ページにお入りください。 - ③Web上で売却案件検索

- 企業プロフィール登録をして頂きますと、売却案件を検索頂けます。

ご利用にあたってはページ内各ガイドを参照ください。 - ④買収希望会社を選定

- 興味をお持ちの案件などはマイリストをご活用ください。

売却案件の中から、希望条件に合う案件を選定して頂けます。

選定に際しては、社長他、経営に携わるご担当者を交えてのご検討をお薦めします。 - ⑤Web上にて問い合わせ

- 選定した売却案件のさらに詳しい情報が得たい場合は詳細お問い合せフォームよりまちる管理者にお問い合せください。

メール・TEL・面談等により買収を希望されている内容とのマッチングを確認させて頂きます。

ご希望の内容にマッチングする場合は具体的な詳細打合せに進みます。マッチングしない場合にはご希望に沿う売却案件をお探し致します。 - ⑥具体的な詳細打合せ

- 選定された売却案件の情報を会社名を特定できない状態のノンネームシートにてご確認頂き、買収の検討の意思確認を致します。

ノンネムシートには、業種、企業規模、収益状況、譲渡理由、企業の特徴を記載しています。

M&Aは会社経営に関わる重要事項です。最終的には社長のご判断になりますが、経営企画担当者、M&A担当者を交えてのご検討をお薦めします。 - ⑦ファイナンシャルアドバイザリー契約

- 選定した売却希望企業とM&A交渉を進める仲介役として当社とファイナンシャルアドバイザリー契約を締結して頂きます。

アドバイザーが行う業務の範囲、手数料に関するご説明をさせて頂き双方合意の元、契約を締結致します。

また、企業名を記載した具体的な売却希望企業の情報を開示するにあたり秘密保持契約を締結して頂きます。

売却希望企業にとって企業名を明かすことは重要事項であり、第三者に知れた場合には企業の存続に関わるため秘密保持の徹底をお願い致します。 - ⑧インフォメーションパッケージ受領(案件概要書)

- 売却希望企業に関する詳細なデータをパッケージにしてお渡し致します。M&A成立後のメリットが判る内容がまとめられています。

案件概要書記載の具体的な内容は、次の様なものです。

・会社名 ・沿革 ・役員 ・本支店所在地 ・社員組織 ・主な事業内容 ・特徴と強み ・主要顧客 ・売却希望額 ・財務状況

この案件概要書の情報に基づき、今後のさらなる検討を進めるかのご判断を頂きます。 - ⑨トップ会談開催

- 売却希望企業と買収希望企業の経営者同士がお会いして、お互いの経営観や質疑応答などを行う場になります。M&Aは、よく結婚に例えられます。売却企業の経営者としては手塩にかけた子供を嫁に出す相手としてふさわしい企業かどうかという判断になります。逆に買収希望企業としては、自社の仲間に入ってもらうことでさらに企業が成長することができるかの最初に判断する場になります。

- ⑩意向表明書発行

- トップ面談で互いに納得できる相手であれば、M&Aアドバイザーが双方の間に立って、条件面の調整をしていきます。

これと並行して買収希望企業は「意向表明書」といわれる買収方法、買収価額などの提案条件が書かれた資料を提出致します。 - ⑪基本合意書の締結

売却希望企業が意向表明書の内容に合意した場合、これまで売り手、買い手間で合意している条件などが明記された「基本合意書」を締結します。

売却希望企業が意向表明書の内容に合意した場合、これまで売り手、買い手間で合意している条件などが明記された「基本合意書」を締結します。

通常、「基本合意書」には独占交渉権の付与やその交渉期間なども記載されます。- ⑫デューデリジェンス実施

- 基本合意書が締結された後、買収希望企業の依頼した公認会計士や弁護士などによるデューデリジェンス(財務、税務、法務、各調査)を行います。

リスクの洗い出しやそのリスクの解消方法などを調査します。買収希望企業は専門家から提出されるデューデリジェンスのレポート結果を下に最終的に当該M&A取引を実行するかしないか、あるいは条件面の再交渉に入るかどうか等の判断を行います。 - ⑬最終調整

- 最終条件の決定を行うために、次のような事項について決定しなければなりません。

デューデリジェンスで指摘された事項があればその内容を条件にどのように反映させるかも検討します。

・株価 ・退職金(株価+退職金が譲渡価格となる) ・売却希望企業社長の処遇

・従業員の処遇 ・譲渡代金の支払方法

・売却希望企業社長の連帯保証、担保提供の解除方法

譲渡契約締結前にきちんと決定しておくことが、M&A成立後にいざこざを起こさないために重要です。 - ⑭譲渡契約締結

- これらの一連の作業が無事終了し、取締役会や株主総会での承認が得られ、買い手、売り手ともに、最終的にM&Aを実行することが決定した後、最終的な条件や内容を取り決めた譲渡契約書を締結します。

- ⑮クロージング

譲渡契約書の締結によってM&Aに関する契約そのものは完結しますが、株式譲渡などの場合、実際にはその後、経営者の個人的な目的で購入された資産(たとえばキャンピングカー、クルーザーなど)を経営者が対象会社から買い取るなどの諸手続を進めることが必要となります。

譲渡契約書の締結によってM&Aに関する契約そのものは完結しますが、株式譲渡などの場合、実際にはその後、経営者の個人的な目的で購入された資産(たとえばキャンピングカー、クルーザーなど)を経営者が対象会社から買い取るなどの諸手続を進めることが必要となります。

これらの作業がすべて終了し、譲渡対価の決済および株券や会社代表印の引渡しなどをすべて完了することをクロージングと言います。

そのため、契約日からクロージングまでは一定期間をあけるのが通常ですが、契約日までにクロージングに必要な手続きがすべて終了している場合、あるいは契約日後に必要な手続は適正に完結させることが前提で、契約日と同時にクロージングを実施する場合もあります。

※⑦ 〜 ⑫ までの手順には、売買する双方の意思、状況により前後または割愛される工程もあります。

※⑪基本合意書に法的拘束力はありません。

※⑦ 〜 ⑬ までの期間では様々な情報交換を複数回、若しくは数回行います。

※フィーの発生ポイントは(運営への支払手数料)は、「⑪基本合意書の締結時」「⑮クロージング時」になります。

料金表(手数料)

① 成功時報酬

(レーマン方式)

| 取引金額が1億円以下の場合 | 0円〜1,000万円まで | 200万円 |

|---|---|---|

| 1,001万円〜3,000万円まで | 300万円 | |

| 3,001万円〜6,000万円まで | 400万円 | |

| 6,001万円〜1億円まで | 500万円 | |

|

※例: 取引金額が7億円の場合 =5億円×6%+(7億円-5億円)×5% =4,000万円 |

1億円超〜5億円まで | 5% |

| 5億円超〜10億円まで | 4% | |

| 10億円超〜50億円まで | 3% | |

| 50億円超 | 2% |

※ 取引金額とは、株式譲渡価格または退職金、有利子負債を含む譲受価格をいう

② 基本合意書の締結時

| 基本合意書の締結報酬 | 100万円 |

|---|